Bạn có biết khi nào bạn sẽ phải đối mặt với thuế thu nhập bất thường và cách tính thuế này như thế nào? Hãy cùng tìm hiểu qua bài viết dưới đây từ E-invoice!

- Sinh con năm 2023 chồng 1995 vợ 1995: Bí quyết để có một gia đình viên mãn đầy hạnh phúc!

- Tuyệt chiêu học từ vựng tiếng Nhật: Chủ đề Trái cây

- Du học Canada vừa học vừa làm: Chìa khóa tiết kiệm chi phí

- Hóa Chất Đánh Đông Mủ Cao Su: Bí Quyết Cho Nông Nghiệp Cao Su Hiệu Quả

- Lăn Tay Xin Visa Úc: Bí Mật Đằng Sau Thủ Tục Sinh Trắc Học

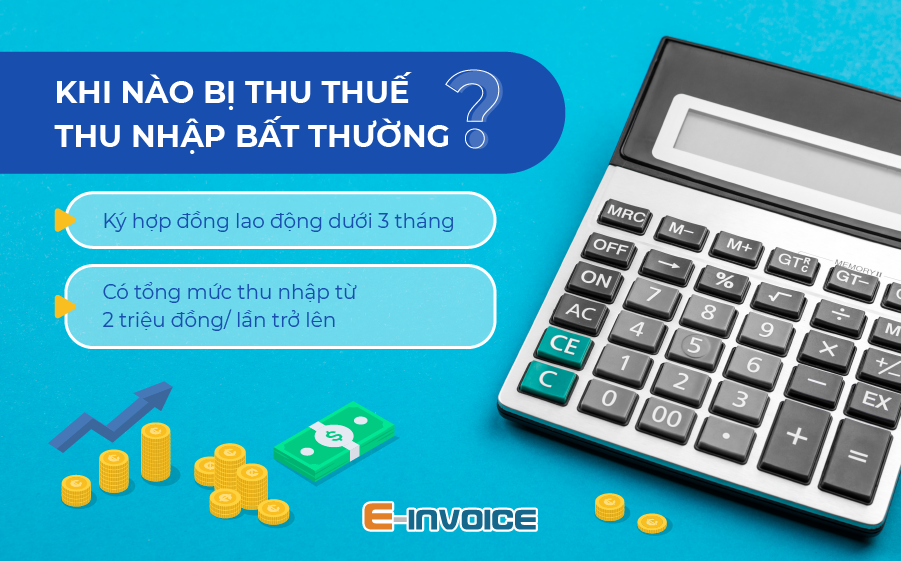

1. Trường hợp nào phải nộp thuế thu nhập bất thường

Theo quy định hiện hành, tổ chức và cá nhân phải trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng, với tổng thu nhập từ 2.000.000 đồng/lần trở lên, sẽ phải khấu trừ thuế thu nhập cá nhân 10% trước khi trả cho cá nhân. Nếu thu nhập sau khi trừ gia cảnh chưa đạt mức phải nộp thuế, cá nhân có thu nhập làm cam kết có thể gửi tổ chức trả thu nhập để tạm thời chưa khấu trừ thuế. Đây chính là trường hợp mà thuế thu nhập bất thường (TNBT) được áp dụng.

Bạn đang xem: Phần mềm hóa đơn điện tử E-invoice: Lựa chọn của doanh nghiệp FDI

2. Cách tính thuế thu nhập bất thường

Theo quy định, nếu thuộc nhóm phải nộp thuế thu nhập bất thường, người lao động sẽ bị khấu trừ thuế 10% trên thu nhập. Tức là thuế thu nhập bất thường được tính bằng công thức:

TNBT = Thu nhập tính thuế x 10%

Trên thực tế, lương thử việc của người lao động trong vòng 1-2 tháng thường là 85% lương thỏa thuận. Tuy nhiên, lương thực nhận sẽ phải trừ 10% trước khi nhận vì áp dụng quy định tính thuế thu nhập bất thường.

Ví dụ, nếu lương thử việc/lương của bạn là 14 triệu/tháng, thì lương thực nhận sẽ là 12,6 triệu đồng/tháng.

3. Có thể không phải đóng thuế thu nhập bất thường được không?

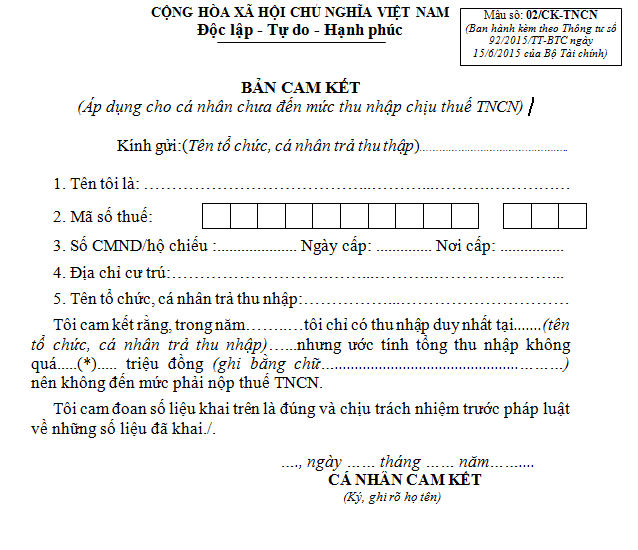

Có, trong trường hợp thuế thu nhập chưa đạt mức phải nộp và sau khi trừ gia cảnh, người lao động có thể không phải đóng thuế thu nhập bất thường. Điều kiện là người lao động cần gửi cam kết cho doanh nghiệp, tổ chức trả thu nhập để làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

Lưu ý, trước khi gửi cam kết, người lao động phải đăng ký thuế và có mã số thuế. Người lao động sẽ chịu trách nhiệm hoàn toàn về cam kết này và sẽ bị xử lý theo quy định nếu có hành vi gian lận. Theo quy định hiện hành, mức phạt đối với tổ chức, doanh nghiệp vi phạm trốn thuế, gian lận thuế có thể lên đến 3 lần số tiền trốn thuế, trong khi đối với cá nhân, mức phạt chỉ bằng một nửa mức phạt của tổ chức, doanh nghiệp.

Để biết thêm về phần mềm hóa đơn điện tử E-invoice, hãy liên hệ với chúng tôi ngay hôm nay!

CÔNG TY PHÁT TRIỂN CÔNG NGHỆ THÁI SƠN

- Địa chỉ: Số 15 Đặng Thùy Trâm – Cầu Giấy – Hà Nội

- Tổng đài HTKH: 1900 4767 – 1900 4768

- Tel: 024.37545222

- Fax: 024.37545223

- Website: Izumi.Edu.VN

- Fanpage: Hóa đơn điện tử E-invoice

Nguồn: https://izumi.edu.vn/

Danh mục: Tin Tức